ブログで利益をあげた人は、毎年「確定申告」を行わなければいけません。

世の中に「確定申告の仕方」の本はありますが、「ブロガーが確定申告で知りたい情報」について細かく書いたものはなかったので、今回私が確定申告したやり方を図解しながら紹介していきます。

・AmazonやGoogle、A8.netなどの住所

・ブロガーが経費として計上できるもの

今回、私が実際に2020年分を確定申告しましたので、「これからブログ収益を確定申告する予定だよ!」って人は参考にしてみてください。

2021年はコロナウィルスの影響がありましたので、2021年4月15日までが締切になっています。締め切り間際ぎりぎりで焦らないように早めに申告しておきましょう。

確定申告をしなければいけない人

まず、確定申告をしなければいけない人は「本業以外で20万円以上の所得を得ている人」です。ブログで20万円以上の所得があれば確定申告する必要があります。

所得とは?

所得についてですが、ブログで稼いだお金がそのまま所得になるわけではありません。

所得=収入-必要経費 です。

ブログで稼いだ収入から必要経費を差し引いたものが所得になります。必要経費については、下の方に書いていますので参考にしてみてください。

準備するもの

確定申告する方法は3つです。

・e-TAX

・紙に打ち出して提出(郵送)

・税務署に行く

今回は家にいながらできる確定申告(e-TAX)について説明していきますが、e-taxのメリットは「家にいながら申告できる」「24時間いつでも申告できる(月曜日を除く)」という点です。

ただ、e-TAXをするためには事前に準備するものが4つ必要です。

・ICカードリーダ(もしくは一部のスマホ)

・源泉徴収票(会社勤めの人)

・領収書

マイナンバーカード

マイナンバーカードは、お近くの市町村の役場に「個人番号カード」を持っていくと作ることができます。1日で作れますので、作っていない人はなにはともあれマイナンバーカードを作ってきましょう。

マイナンバーカードはあなたの分だけで良いですが、家族がいる場合は家族のマイナンバーを記入するヶ所がありますので注意してください。

ICカードリーダ

ICカードリーダはマイナンバーカードを読み込むのに必要になりますが、実は一部のスマホでも代用することができます。(ICカードリーダは2000円くらいで買うことができます。)

詳細は、「国税局のHP」で確認できますが、AppleのiPhone7以降やAndroidも200種類以上のスマホなどが使えます。

おサイフケータイが使えるスマホであれば、代用することができそうですので、一度確認してみてください。

e-TAXを始めよう(準備編)

準備ができたら、国税局のHPにアクセスしよう。

マイナンバーカード方式を選択

確定申告の方式は3つありますが、今回はマイナンバーカードを用いて行うため、一番左の「マイナンバーカード方式」を選択します。

事前準備を行う

e-TAXを行う場合は、専用のソフトを導入する必要があります。

推奨環境はWindowsだったら8.1や10のようです。セキュリティがアップデートされないためWindows7は除外されていますが、ちゃんと導入できます。(私のPCはWindows7ですが、下の図のように事前準備セットアップは正常に適用されました)

正常にセットアップができたら、「利用規約に同意して次へ」を選択しましょう。

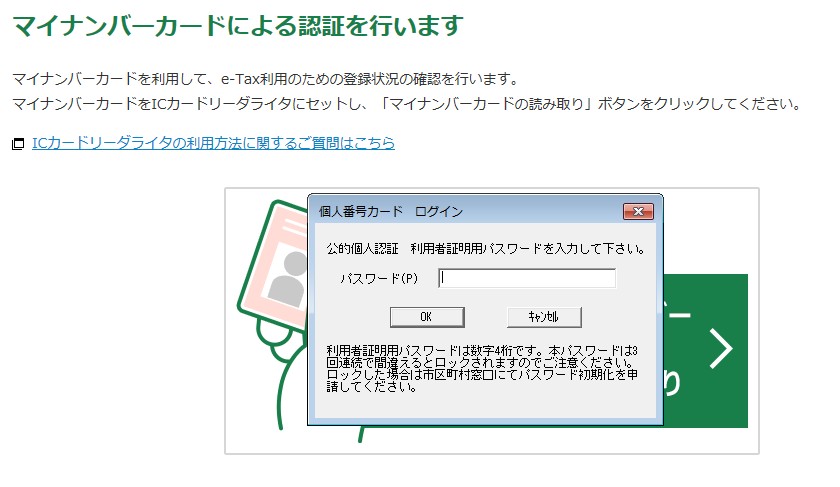

マイナンバーカードの認証

次に行うのがマイナンバーカードの認証です。ICカードリーダライタをパソコンにつないで、マイナンバーカードを読み込ませます。

すると、「公的個人認証 利用者証明用パスワードを入力してください。」とポップアップが出てきます。ここで入力するのは数字4桁です。この数字はマイナンバーカードを発行する時に決めたものです。

3回間違えると初期化をするために市町村に申請しに行かなければいけないので注意が必要です。

住民票のある市区町村の窓口でパスワードを初期化申請をし、パスワードの再設定をおこなう必要があります。

(注)パスワードの初期化をする場合は、顔写真付き公的証明書による本人確認が必要となります。詳しくは市区町村窓口にお問い合わせください。

引用元:「公的個人認証ポータル」

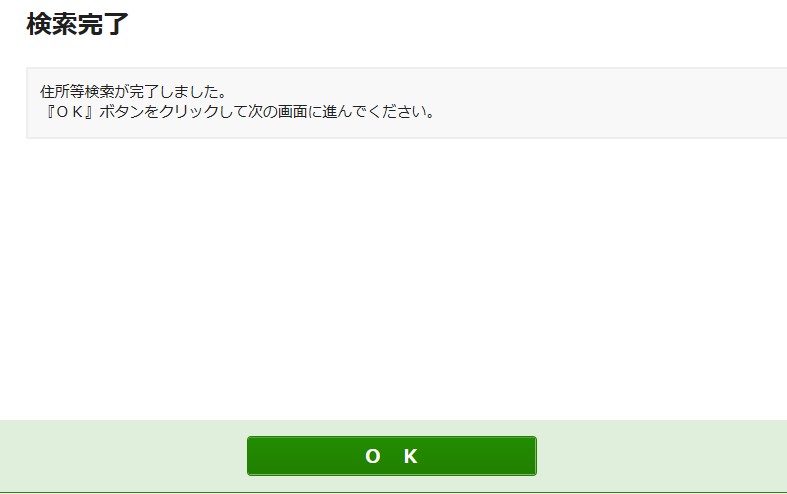

無事パスワードを入力してOKなら、「検索完了」の文字が出てきます。

すると、マイナンバーカードに登録された「氏名」「住所」「生年月日」などが出てきます。間違いがなければ「申告書等を作成する」を選択します。

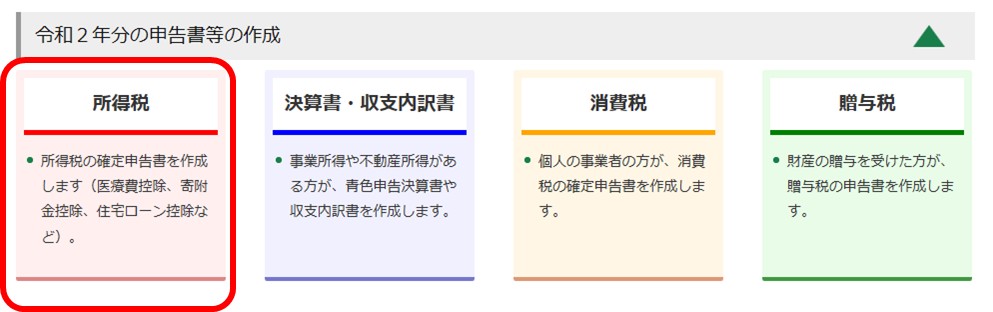

申告する年度と種類を選択

今回は2020年度の確定申告になるので、「令和2年分の申告書等の作成」を選択します。すると、「所得税」「決算書・収支内訳書」「消費税」「贈与税」の4つの種類が現れます。

今回はブログの収入を申告するため「所得税」を選択します。

マイナポータルとの連携

次に、「マイナポータルと連携するかどうか?」を選択します。

連携することで、自動的に入力される項目があるので、あなたの手間が省けます。もちろん連携しなくても大丈夫です。

「確定申告はたくさん入力するから面倒くさい!」という人は連携しておくと今後楽になります。

2020年分~「住宅ローン関係」「株式等の取引関係」「生命保険控除証明」

2021年分~「医療費関係」「ふるさと納税」「地震保険控除証明」

2022年分~「社会保険」「源泉徴収票」等

私は今回は特に連携するものがなかったので、連携はしませんでいた。

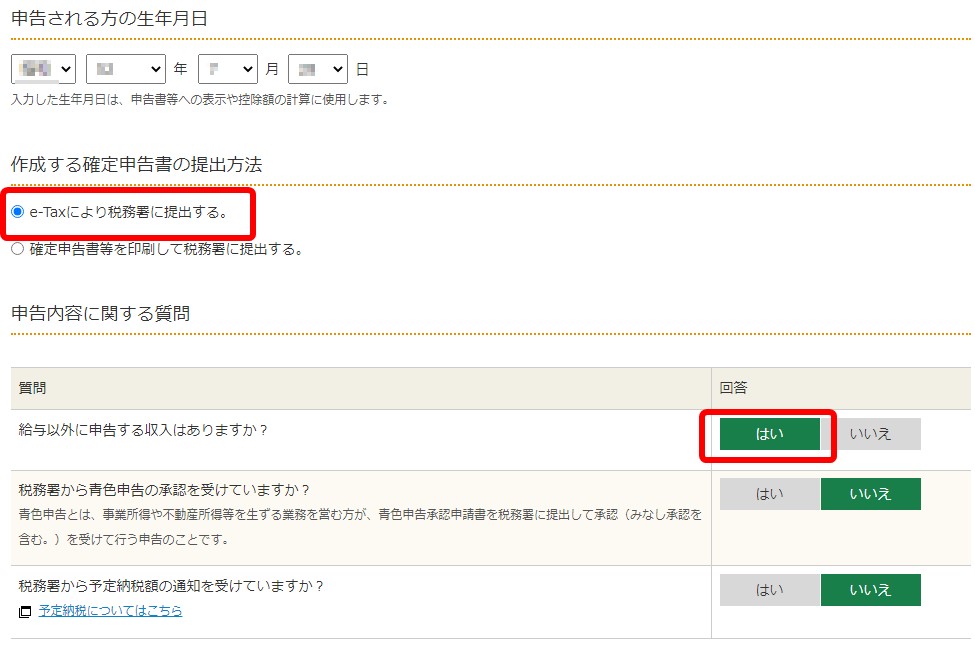

提出方法をe-Taxにする

次に確定申告の提出方法が聞かれます。今回はe-TAXで確定申告をしますので、「e-TAXにより税務署に提出する。」を選びます。

また、給与以外にブログでの収入があるため、「給与以外に申告する収入はありますか?」の項目も「はい」を選択します。

e-TAXで確定申告しよう

さあ、準備はできました。いよいよ確定申告本番です。頑張って入力していきましょう。

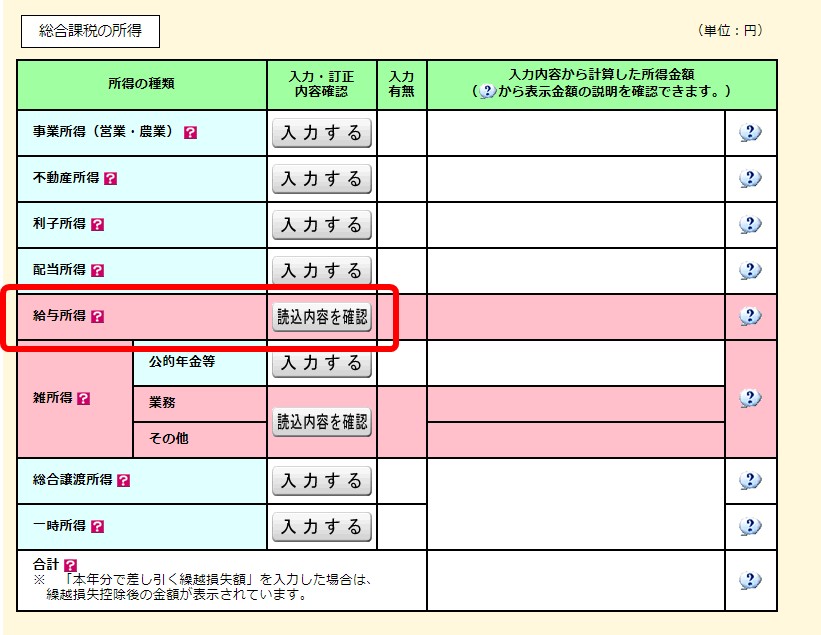

給与を入力

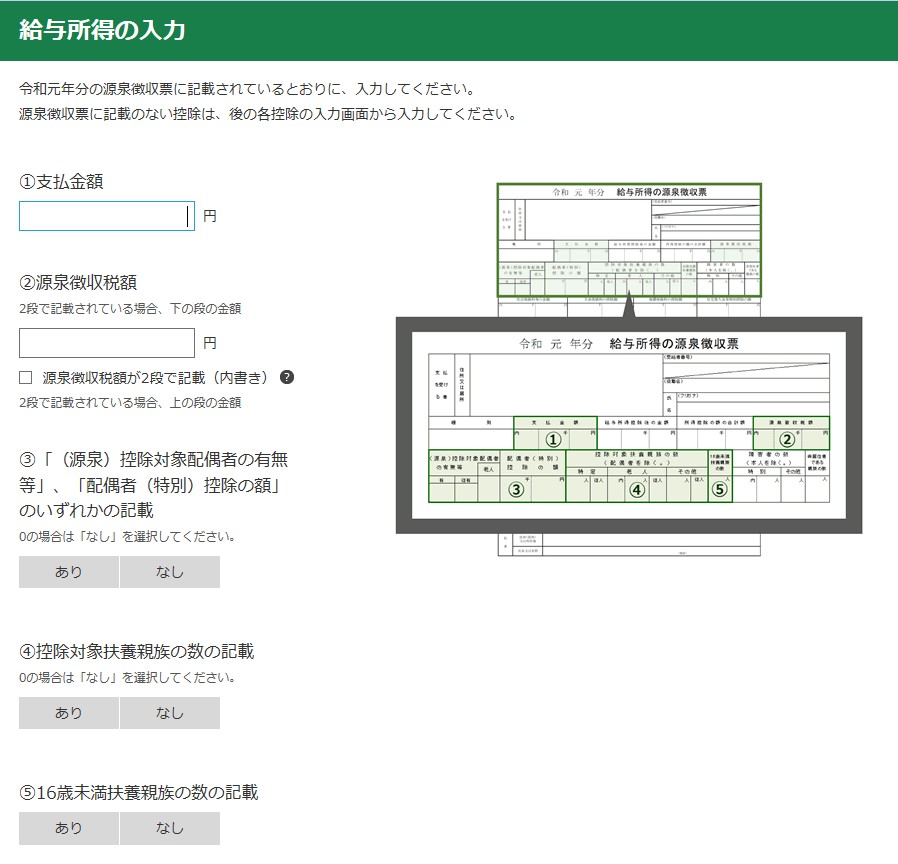

会社勤めの兼業ブロガーの場合、給与所得を入力する必要があります。そこで給与の部分を選択します。

ここにはあなたの持っている源泉徴収票を見ながら、「支払金額」や「源泉徴収税額」などを記入していきましょう。

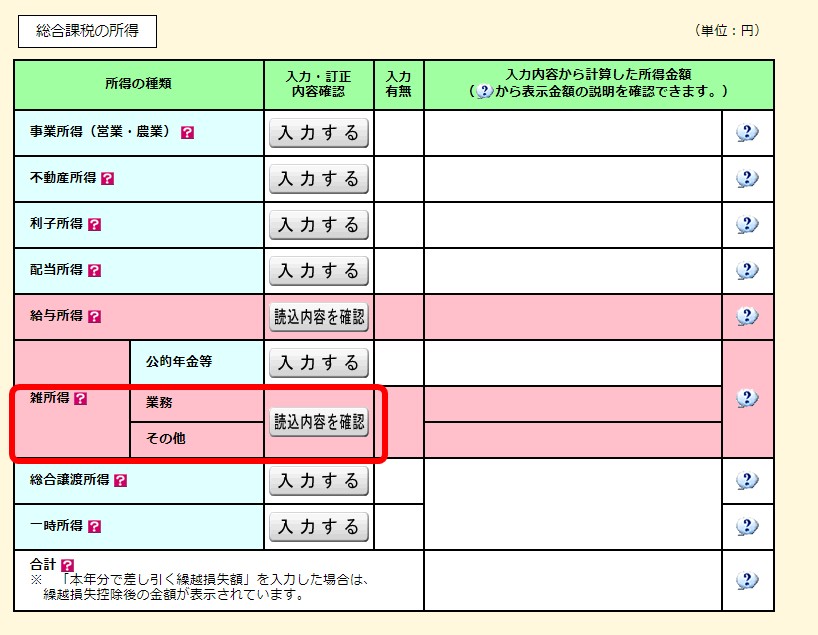

ブログの収入を入力

いよいよ今回のお題「ブログの収入(ASPからの収入)」を入力していくことにしましょう。

まず、申告する場所ですが「雑所得」の「業務 その他」を選択します。

その次に「入力する」を選びましょう。(私の場合は、去年のものを引用しているので「読み込み内容を確認」になっています)

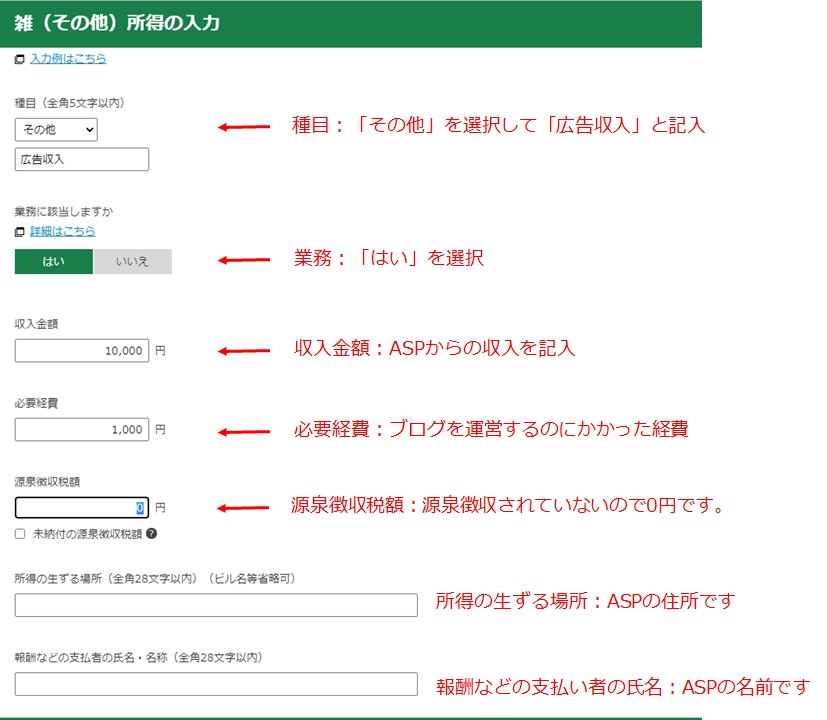

ここで入力する必要があるのは「種目」「業務」「収入金額」「必要経費」「源泉徴収税額」「所得の生ずる場所」「報酬などの支払い者の氏名・名称」の7項目です。これをASP毎に入力していきます。

・種目:「その他」を選んで、「広告収入」と記入しましょう。

・業務:「はい」を選択。この項目は2021年から新しくできました。人的役務の対価である場合は業務とのことなので、ブロガーは業務なのでしょう。

・収入金額:ASPからの1年間の収入を記入しましょう。

・必要経費:ブロガーの場合、Google Adsenseや楽天、Amazon、A8.netなど複数のASPを使っている人も多いでしょう。上にも書いてあるように「複数の収入にまたがる必要経費がある場合、まとめて入力することができます。」との記載がありますので、どれか1つのASPにまとめて必要経費を入力すればOKです。一番収入の多かったASPにでも、まとめて入力しちゃいましょう。

・源泉徴収税額:ほとんどのASPの場合、会社のように、源泉徴収をしてくれているわけではないので「0円」と記入しましょう

・所得の生ずる場所:ASPの住所を記入

・報酬などの支払い者の氏名・名称:ASPの名前を記入

ASPの名称と住所

確定申告では、それぞれのASPの名称と住所が必要になります。しかし、いちいち探すのが面倒だったりします。

今回は、代表的なASPの名称と住所を紹介していきます。(住所は日本国内のものを書きましょう。これは国税局が調査しやすいため)

| ASP名 | 種目 | 報酬などの支払い者の氏名・名称 | 所得の生ずる場所 |

|---|---|---|---|

| A8.net | 広告収入 | 株式会社ファンコミュニケーションズ | 東京都渋谷区渋谷1-1-8 |

| Amazon | 広告収入 | アマゾンジャパン合同会社 | 東京都目黒区下目黒1-8-1 |

| Google Adsense | 広告収入 | グーグル合同会社 | 東京都渋谷区渋谷3丁目21番3号 |

| VALUE COMMERCE | 広告収入 | バリューコマース株式会社 | 東京都港区南青山2-26-1 |

| 楽天アフィリエイト | 広告収入 | 楽天株式会社 | 東京都世田谷区玉川一丁目14番1号 |

「法人番号公表サイト」は国税庁が運営しているホームページで、会社名から住所を調べることができるので、わからない場合はASPの名前で検索してみてください。

必要経費について

確定申告を行う上で大事なのが「必要経費」です。ASPから得た収入から必要経費を差し引いたものが、本当の収入になります。

1年間を通してブログを維持するのに必要な費用は必要経費としてしっかり申告しておくことで、適正な納税をしましょう。

ブロガーの必要経費は何が該当する?

一般的にブロガーの必要経費として認められそうなものをまとめましたので、参考にしてみてください。私の場合は通信費ぐらいです。

| 項目 | 例 |

|---|---|

| 通信費用 | プロバイダー料金、インターネット接続料、レンタルサーバー代、独自ドメイン料金 |

| 消耗品費 | 10万円以下のパソコン・デジタルカメラ・ プリント代 |

| 新聞図書費 | ブログを運営する上で参考にした本の費用。 |

| 旅費交通費 | ブログを書く上で場所を移動して取材などをした場合の費用 |

必要経費は割合を決める

注意したいのが、必要経費といって、すべて含めていいわけではないということです。

あくまで「ブログの運営に必要な経費」です。

たとえば、プロバイダー料金ですが、ブログ運営に使っているかもしれませんが、プライベートでもインターネットを使っているようであれば100%計上することは難しいです。

「プロバイダ料金(50%)」「レンタルサーバー費用(100%)」「独自ドメイン料金(100%)」「ブログを書くのに参考にした書籍代(100%)」など、実態に合わせて必要経費を計上しましょう。

税金の納付

「会社からの収入」「ブログ収入」を記入したら、あと少しです。最後に税金の納付の仕方を決めていきましょう。

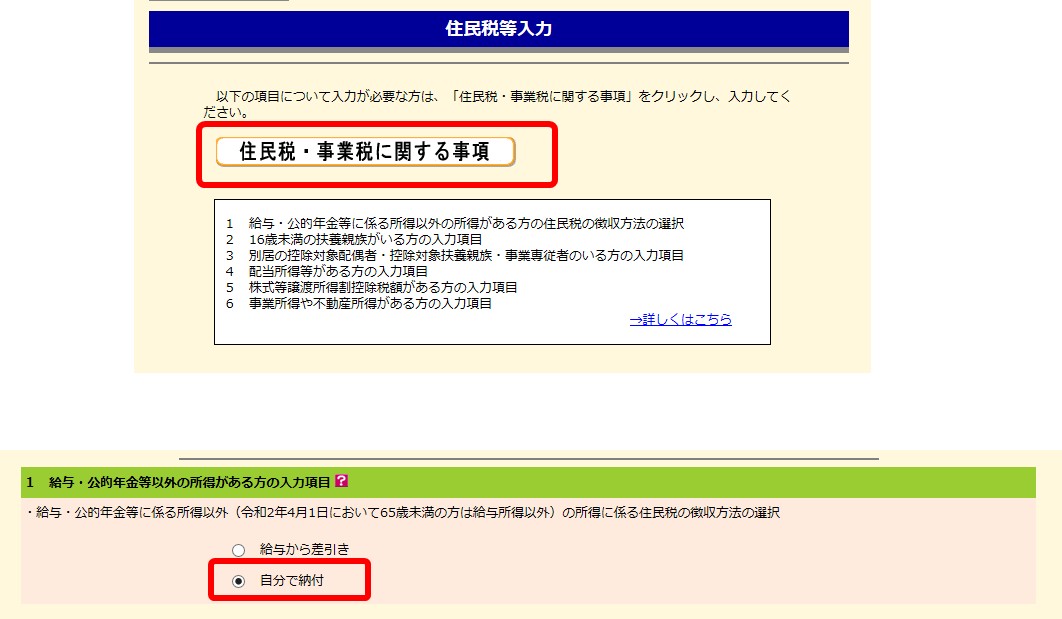

住民税の徴収方法は「自分で納付」を選択

兼業ブロガーだったら、会社にあまり知られたくないですよね。その場合は、「住民税・事業税に関する事項」のボタンを押して、「自分で納付」を選びましょう。

所得税の納付方法は5つから選択

所得税の納付手続きは5つあります。

・振替納税

・コンビニQR納税

・電子納税

・クレジットカード納税

・窓口納税

この中で注意したいのが「クレジットカード納税」です。

昨年は「クレジットカードで納税できるの? いいじゃないか、簡単で」と特に説明も読まずに納付していましたが、クレジットカード納税だけが税額に応じた決済手数料がかかります。これが結構バカになりません。

費用のことを考えたら、クレジットカード納税は避けましょう。

ちなみに私は「コンビニQR納税」にしました。その他のやつは手続きが面倒そうだったので・・・。

住所・氏名・マイナンバーを入力

次に、住所や氏名が間違っていないかを確認してマイナンバーを入力したら終了です。

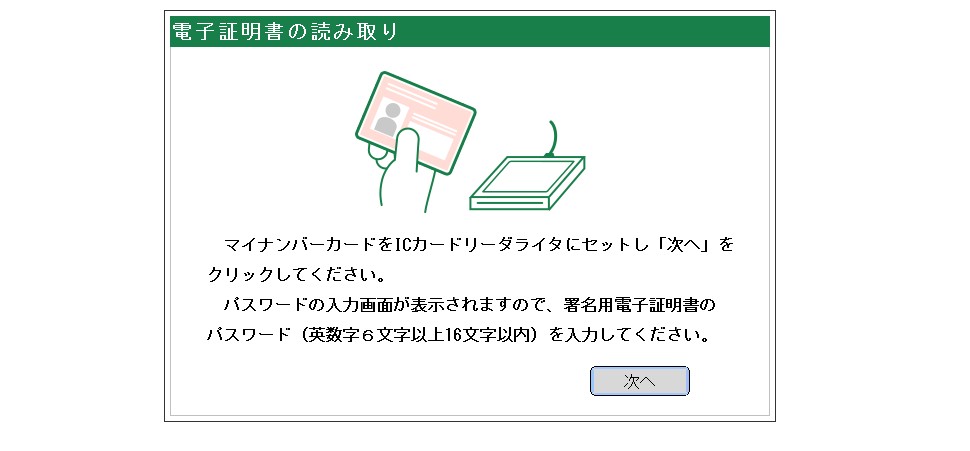

再び、ICカードリダライタにマイナンバーカードを乗せましょう。

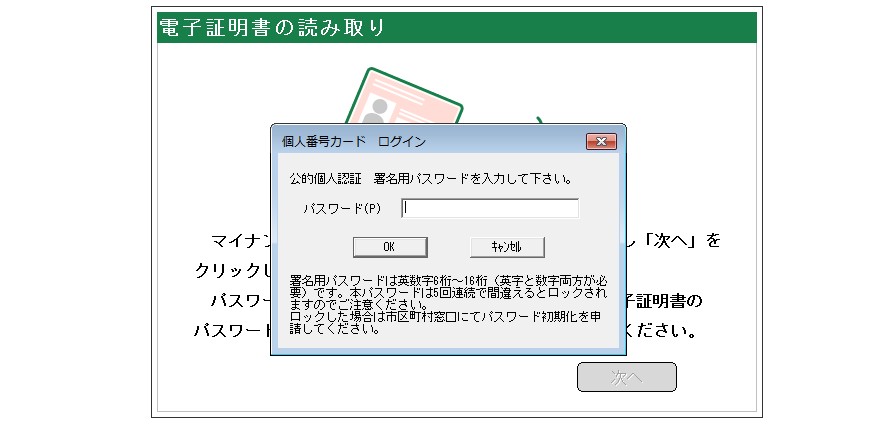

今回、入力するのは「電子証明書用のパスワード」です。冒頭に出てきた「利用者証明用パスワード」とは違います。

電子証明書用:6~16文字

利用者証明用:4文字

こちらも5回間違えるとロックされてしまいますので、注意が必要です。

すると、「電子証明書の内容確認」が出てきますので、次へ。そして次に利用者証明用の4桁のパスワードを入力します。

入力データを保存する

最後に、「入力データを保存する」を必ずしておきましょう。来年、確定申告をする時に、保存したーデータを使うと入力の手間が省けます。

ブログの収入先であるASPの名称や住所がすでに書かれた状態から始めることができたります。

お疲れさまでした!

はい。これで、今年も確定申告は終了です。お疲れさまでした!

毎年少しずつ変わっていきますが、こうやって記録しておけば来年自分が簡単に申告できますし、どこかのブロガーさんのお役に立てればと思います。

お互い今年もがんばりましょう!